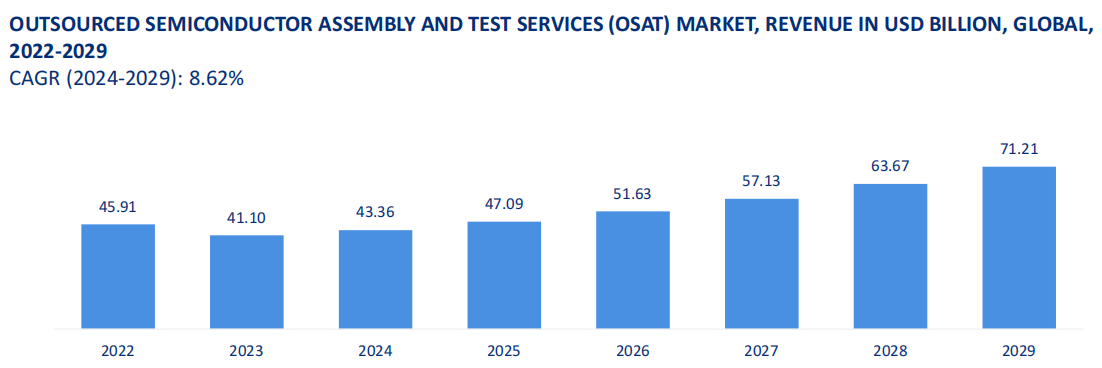

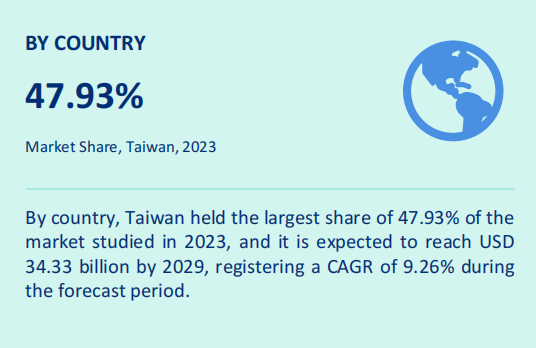

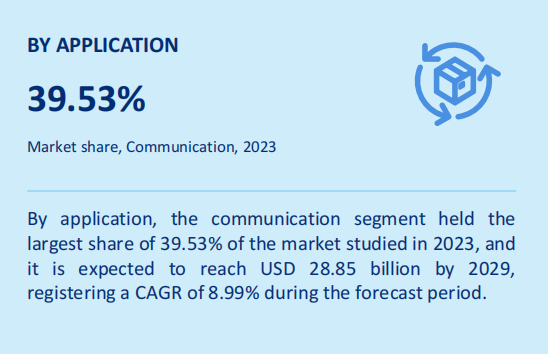

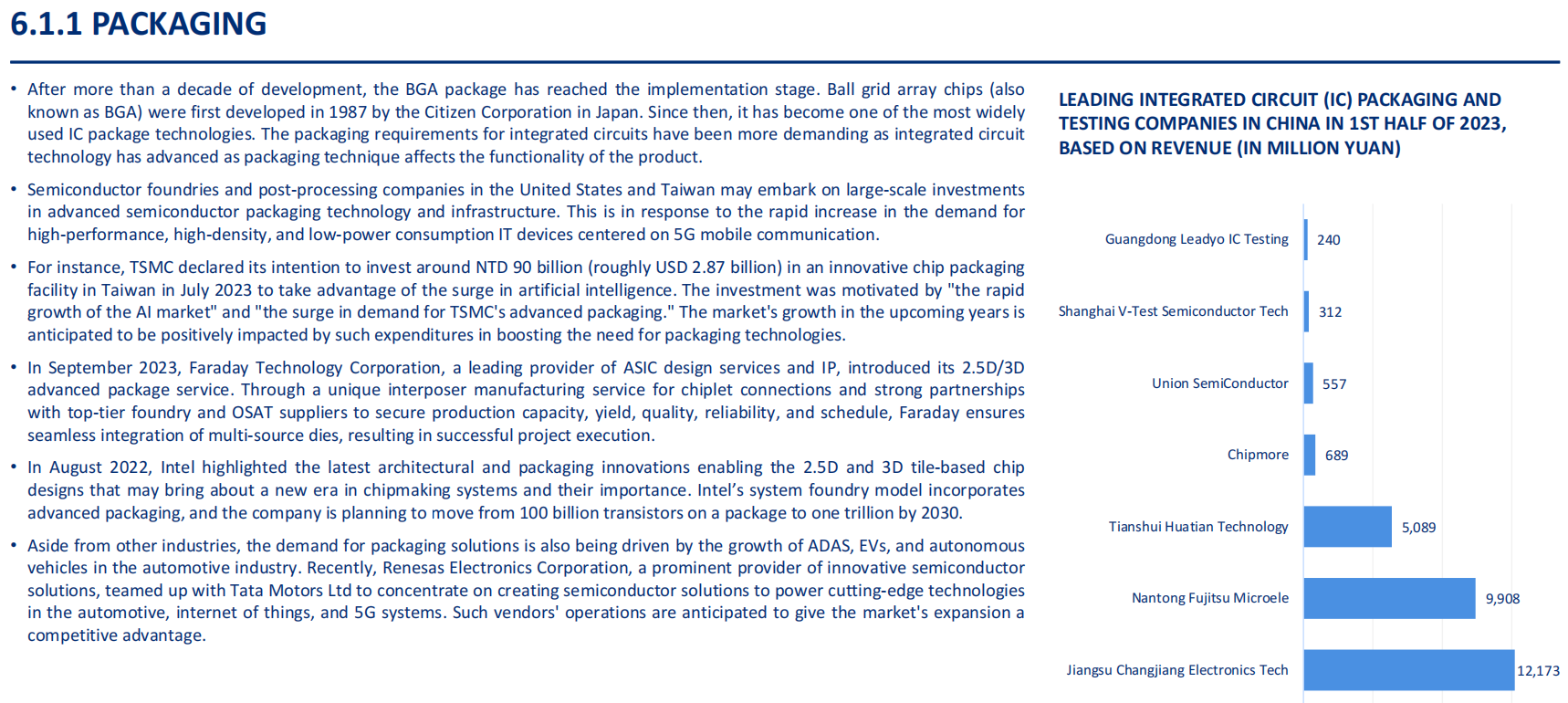

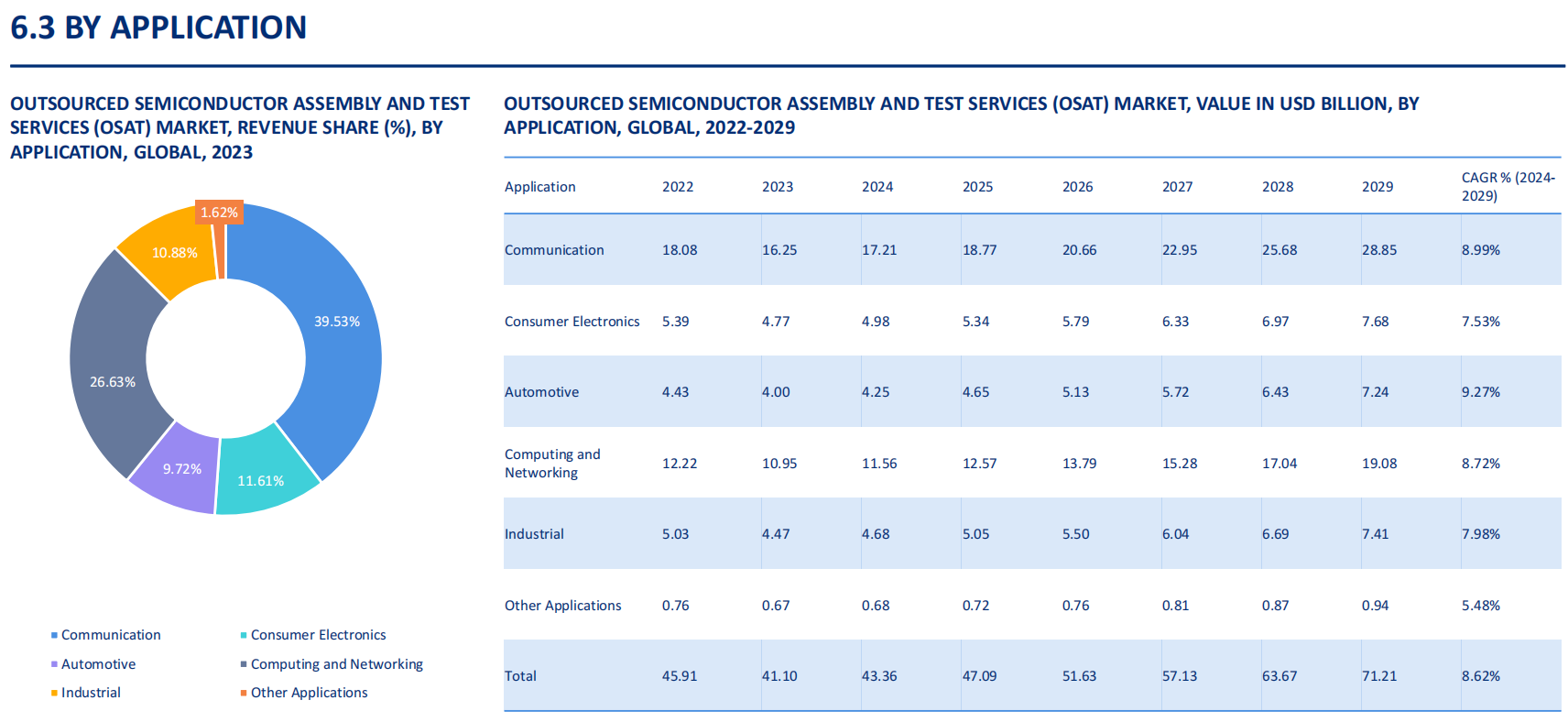

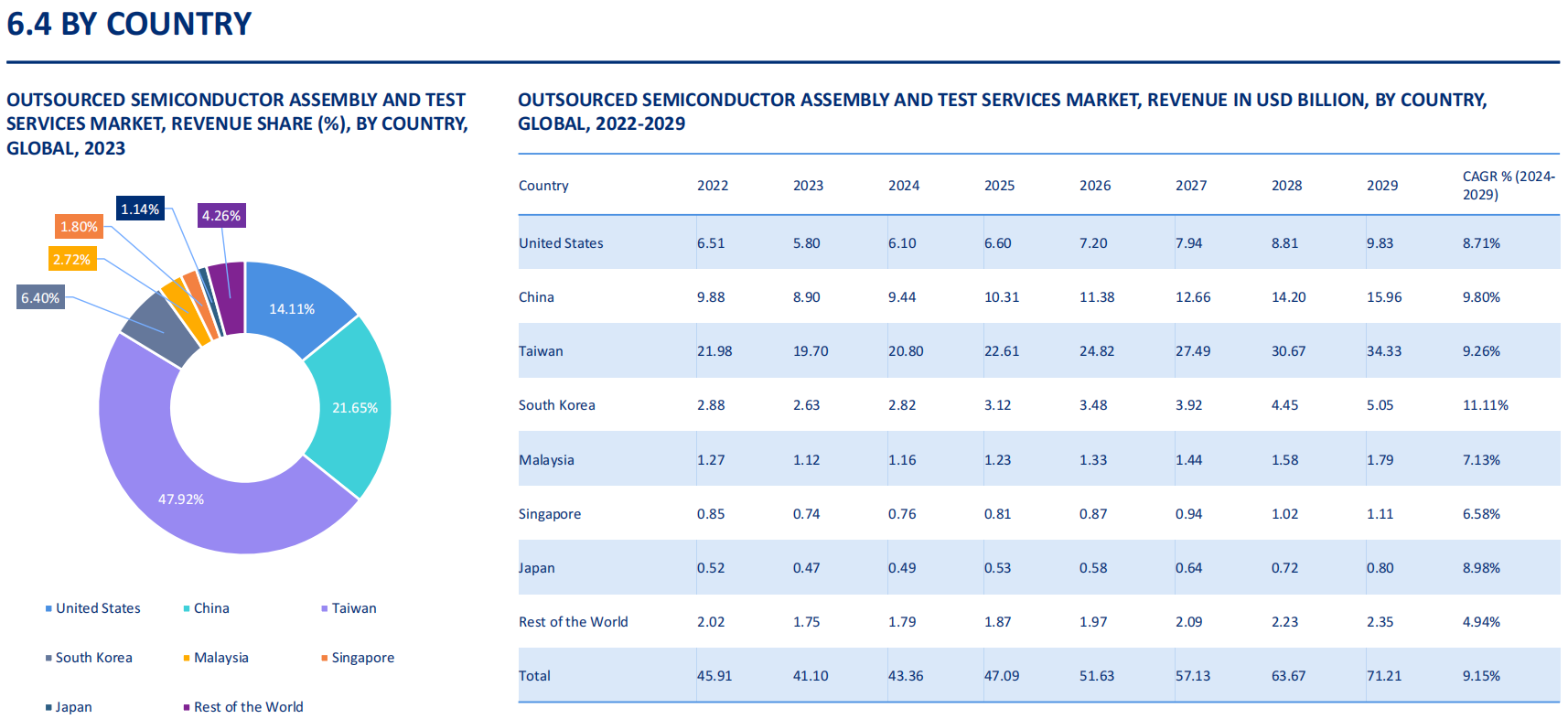

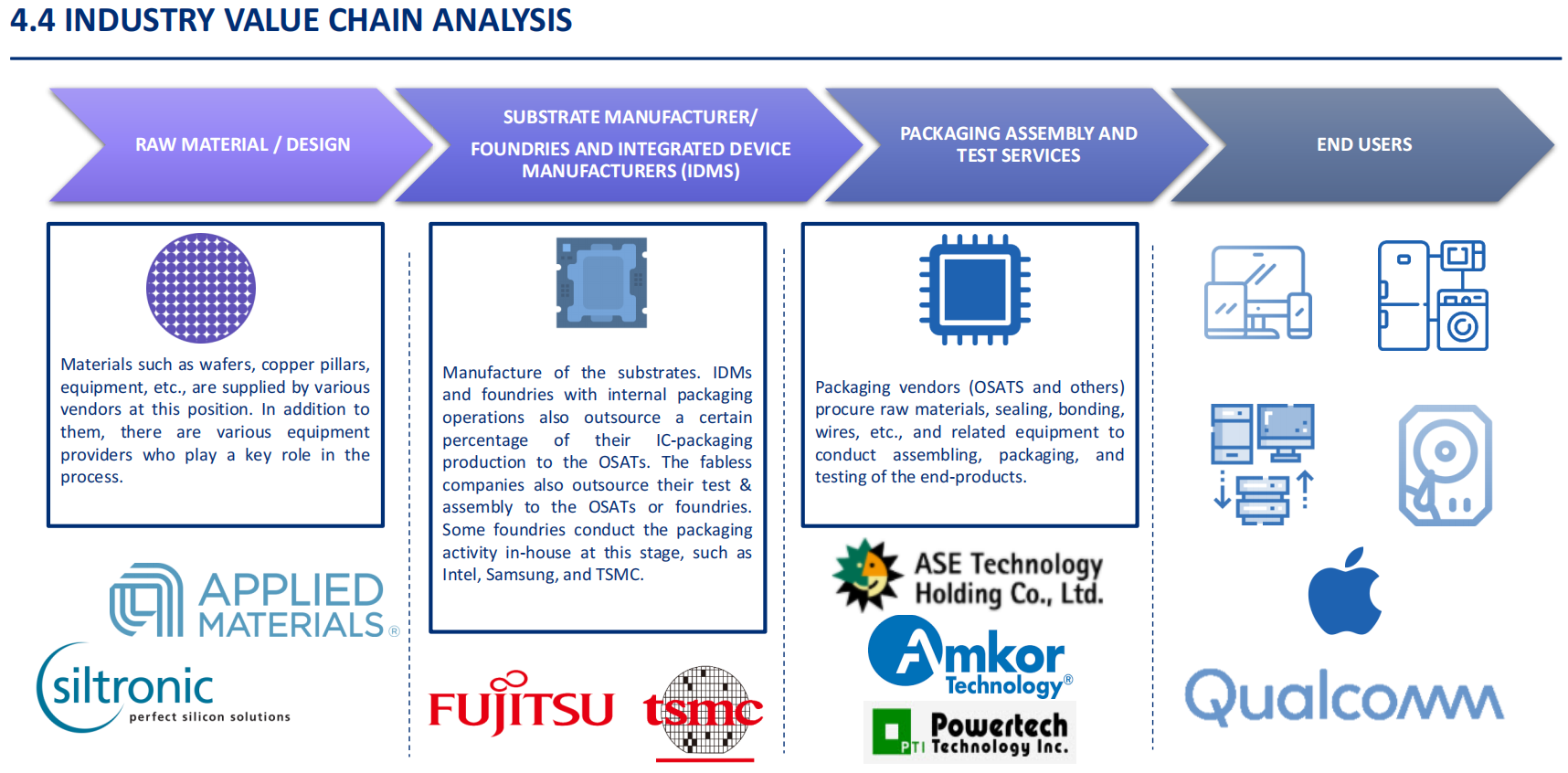

引言 全球外包半导体封装测试(OSAT)市场作为半导体产业链的关键环节,正经历技术升级与需求重构的双重变革。2023年市场规模达411亿美元,受5G通信、人工智能及汽车电子等新兴领域驱动,预计2024-2029年将以8.62%的复合年增长率攀升至712亿美元。然而,行业面临产能利用率波动(2023年Q1降至50%)、IDM厂商垂直整合(如台积电布局3D封装)及地缘政治扰动等多重挑战。台湾凭借47.9%的市占率稳居全球OSAT核心枢纽,而中国大陆正通过政策扶持加速本土化替代。本报告深度解析先进封装技术迭代(如Fan-out WLP/Chiplet)、应用场景分化(通信设备占39.5%,汽车电子增速领先)及区域竞争格局演变,为把握半导体后道制程的战略机遇与风险提供关键洞察。 报告全篇共157页,我放在了知识星球中  以下是对报告内容的梳理解读 ---------------------------------- 一、全球OSAT市场研究概述 1.1 研究背景与市场定义 行业界定 第三方半导体封装测试服务(OSAT) 指专业提供集成电路(IC)封装与测试的第三方服务商,其核心价值在于为无晶圆厂(Fabless)和集成器件制造商(IDM)提供从晶圆到芯片成品的后端制造支持,包括封装保护、性能测试及可靠性验证。根据文件定义,OSAT企业 专注于开发创新封装方案(如 2.5D/3D封装、扇出型晶圆级封装)并执行标准化测试流程,确保芯片在通信、汽车等终端应用中的功能完整性。 研究范围 · 服务类型:封装(85.93%市场占比,2023年)与测试双核心业务; · 封装技术:覆盖球栅阵列(BGA)、芯片级封装(CSP)、堆叠封装等 5类(仅定性分析); · 应用领域:通信(39.53%)、消费电子、汽车等 六大板块; · 地理分布:台湾(47.93%)、中国大陆、美国等 8个关键区域。 研究假设与方法论 · 基础货币:采用美元(USD),历史汇率基于研究期年均值,预测期沿用基准年汇率; · 预测周期:基准年为2023年,历史数据覆盖2018-2022年,预测期为2024-2029年; · 数据验证:通过“自上而下”(行业规模拆解)与“自下而上”(企业营收聚合)双路径交叉验证,结合晶圆厂产能利用率与OSAT订单匹配度分析,确保数据 三角验证(Triangulation) 的严谨性。 1.2 研究框架与数据来源 多维度研究方法 · 次级研究:整合科学论文、贸易数据库(如Questel Orbit/Factiva)、行业协会(SEMI/WSTS)及企业年报等公开资料,重点解析半导体封装技术演进与供应链动态; · 一手访谈:针对OSAT厂商(如 ASE/Amkor)、IDM客户及晶圆代工厂(如 TSMC/UMC)进行结构化访谈,验证技术趋势与商业策略的真实性。 数据校准机制 · 供需匹配验证:通过对比晶圆厂出货量(如台积电16nm制程产能)与OSAT企业封装订单量,量化外包率波动; · 价格敏感性测试:分析铜/金键合线等原材料成本波动对封装服务定价的影响,修正预测模型偏差; · 政策变量控制:纳入美国《芯片法案》、中国“半导体国产化”补贴等政策变量,评估其对区域OSAT产能布局的干扰效应。 二、全球OSAT市场现状分析 2.1 市场整体规模与增长趋势 根据 Mordor Intelligence 数据,2023年全球OSAT市场规模为 411亿美元,预计2024-2029年 复合年增长率(CAGR) 达 8.62%。短期市场受消费电子需求疲软拖累,2023年第一季度产能利用率骤降至 50%,部分厂商面临订单缩减压力。中长期增长动力明确:5G基站芯片、AI加速器 的异构集成需求催生先进封装技术升级(如 2.5D/3D封装),叠加 汽车半导体 渗透率提升(电动化与自动驾驶驱动),预计2025年后市场将重回高速增长轨道。  2.2 行业竞争格局与集中度 市场呈现高度集中化特征,前六大厂商合计市占率超 70%,其中 台系企业 主导地位显著:ASE Technology(日月光)、Amkor Technology(安靠)、Powertech Technology(力成科技) 等头部厂商凭借先进封装技术(如 Fan-out WLP)和规模化产能占据竞争优势。区域分布层面,2023年 台湾 以 47.93% 的全球份额领跑,主要得益于 台积电 生态协同效应及成熟产业链支持;中国大陆 通过“国家集成电路产业投资基金”等政策加码本土OSAT建设,长电科技(JCET) 等企业加速追赶,试图打破台系垄断。  2.3 新冠疫情与地缘政治影响 供应链韧性挑战:2022年夏季 四川 极端高温引发限电危机,导致当地封测重镇(如 英特尔成都工厂)短暂停工,暴露区域集中风险。政策驱动产能重构:美国 《芯片与科学法案》 承诺 520亿美元 补贴,推动本土化先进封装产能建设(如 英特尔亚利桑那州3D封装中心);欧盟 《芯片法案》 150亿欧元 投入刺激 意法半导体(STMicro) 与 格芯(GlobalFoundries) 合作建设法国 12英寸晶圆厂 及配套封测设施,加速全球OSAT产能“近岸化”布局趋势。 三、行业驱动因素与挑战 3.1 核心增长引擎 技术升级:先进封装技术支撑5G/AI芯片需求 Fan-out晶圆级封装(Fan-out WLP) 和 3D封装技术 成为5G基站芯片与高性能计算(HPC)的核心解决方案。文档指出,5G通信对芯片的高密度互联需求推动封装技术从传统 BGA 向堆叠式封装(Stacked Die)和系统级封装(SiP)升级。例如,台积电(TSMC) 2023年投资 28.5亿美元 扩建 Miaoli先进封装厂,专注于 3D Fabric技术,满足 苹果、英伟达 等客户对5G射频前端模组和AI芯片的封装需求。 需求扩张:通信半导体封装需求持续放量 通信领域占据OSAT市场最大份额(2023年占比39.53%),主要受5G基站部署、智能手机升级及数据中心网络设备需求驱动。Mordor Intelligence数据显示,通信应用2023年市场规模达162.5亿美元,预计2029年增长至288.5亿美元(CAGR 8.99%)。高频毫米波芯片、大规模MIMO天线模块及光通信DSP芯片需满足低延迟、高散热要求,推动OSAT厂商开发超薄倒装芯片(Flip Chip)和扇出型封装方案。例如,日月光(ASE)2023年为高通骁龙X75 5G调制解调器提供基于FoCoS(Fan-out Chip-on-Substrate)的封装解决方案,支持6GHz以下和毫米波频段集成。  成本优化:Fabless模式深化外包依赖 无晶圆厂(Fabless)半导体公司外包率达 85%以上,OSAT服务成为其轻资产战略的核心环节。例如,高通(Qualcomm) 将 95% 的封装测试外包给 日月光(ASE) 和 江苏长电科技(JCET),利用OSAT规模化生产降低单位成本。2023年全球 Fabless 企业研发支出中,封装测试外包成本占比从2018年的 12% 提升至 18%。 3.2 主要发展瓶颈 垂直整合威胁:IDM/Foundry进军先进封装领域 台积电(TSMC) 和 三星(Samsung Foundry) 通过集成前道制造与先进封装技术,直接挤压OSAT市场空间。TSMC 的 CoWoS(Chip-on-Wafer-on-Substrate) 封装已占据全球 2.5D/3D封装市场70%份额,2023年其封装业务收入同比增长 32%,主要来自 AMD 和 英伟达 的 GPU订单。三星 则通过 X-Cube技术 将逻辑芯片与存储芯片垂直堆叠,替代传统OSAT的 SiP方案。  材料成本波动:贵金属供应链风险加剧 铜/金键合线占封装材料成本的 25%-30%,2023年伦敦金属交易所(LME)铜价上涨 18%,推高OSAT厂商毛利率压力。例如,日月光(ASE) 2023年 Q2财报 显示,材料成本同比增加 9.3%,导致封装业务毛利率下降 1.8个百分点。此外,ABF载板 供应短缺使全球OSAT产能利用率受限,2023年载板交货周期仍长达 30周。 认证壁垒:车规级测试标准抬高行业门槛 AEC-Q101认证 要求芯片通过 -40℃~150℃温度循环、机械冲击等 2000小时以上可靠性测试,OSAT厂商需投入研发费用提升测试设备精度。例如,力成科技(Powertech) 2023年车用芯片测试研发投入占比达 12%,较消费电子领域高 5个百分点。测试设备采购成本增加 30%,导致中小型OSAT厂商难以进入车规级供应链。 四、细分市场深度解析 4.1 服务类型结构 封装主导市场,测试服务增速提升 2023年全球OSAT市场中,封装服务 占据主导地位,市场份额达 85.93%(市场规模 35.32亿美元),预计2029年将增长至 60.41亿美元(CAGR 8.41%)。其增长驱动力来自 5G通信、人工智能芯片 对先进封装技术的需求,包括 球栅阵列(BGA)、芯片级封装(CSP) 等。其中,BGA封装 凭借高密度连接特性,广泛应用于智能手机等消费电子;CSP 则因体积优势成为可穿戴设备首选。  测试服务 市场增速显著加快,主因 自动化测试设备(ATE) 渗透率提升及 车规级芯片 可靠性要求趋严。 堆叠封装(Stacked Die) 与 多芯片封装(MCP) 技术在高性能计算(HPC)场景需求激增,支撑测试服务向高精度、高效率方向迭代。  4.2 应用领域分布 通信设备领跑,汽车电子成增长极 按应用划分,通信领域 以 39.53% 市场份额(2023年 16.25亿美元)位居首位,5G基站部署 与智能手机射频前端模组封装需求为核心驱动力。汽车电子 成为增长最快领域(CAGR 9.2%),2023年市场规模达 6.83亿美元,智能座舱芯片、功率半导体(SiC/GaN)及自动驾驶传感器封装测试需求持续释放。  消费电子(占比 24.1%)与 计算/网络(18.7%)紧随其后,分别受惠于物联网设备普及与数据中心异构计算芯片封装升级。工业领域(8.5%)则因工业自动化设备芯片可靠性要求提升,推动测试服务专业化发展。 4.3 区域市场动态 台湾主导地位稳固,中国大陆与东南亚崛起 台湾 以 47.93% 全球份额(2023年 19.7亿美元)保持OSAT产业核心地位,台积电(TSMC) 先进制程与 日月光(ASE) 封装产能协同构建完整生态链,政府政策聚焦半导体技术研发补贴与人才培育。  中国大陆 在 长江存储(YMTC) 3D NAND存储芯片、长电科技(JCET) 系统级封装(SiP)技术推动下,本土OSAT厂商加速向高端封装升级,2023年市场份额达 21.3%。 东南亚 凭借成本优势吸引外资扩产,马来西亚(槟城/吉隆坡)、新加坡 聚集 安靠(Amkor)、联合科技(UTAC) 等企业,聚焦传统引线键合与中端测试服务,2023年合计占全球产能 12.8%。 五、行业价值链与竞争策略 5.1 价值链关键环节 上游供应商的议价能力(日企主导ABF载板) 全球OSAT产业高度依赖上游材料供应商,包括硅片、基板(如 ABF载板)、键合材料及封装黏合剂等。其中,ABF载板 作为先进封装的核心材料,由 日本企业(如揖斐电、新光电气)主导全球 80%以上 市场份额,形成显著的供应商集中度壁垒。由于原材料成本占OSAT厂商总成本的 30%-40%,铜、金、钯等金属价格波动直接传导至封装环节毛利率。此外,车规级芯片对基板耐高温、高可靠性的特殊要求进一步强化了上游技术壁垒,OSAT厂商议价空间受限。 下游IDM厂商的垂直整合威胁 台积电(TSMC)、三星 等头部晶圆厂及IDM厂商加速布局先进封装,通过技术垂直整合挤压OSAT生存空间。例如: · 台积电 2023年投资 28.5亿美元 在台湾苗栗建设 3D Fabric先进封装厂,重点开发 CoWoS(Chip-on-Wafer-on-Substrate) 和 InFO(Integrated Fan-Out) 技术,直接服务 苹果、英伟达 等客户的高性能计算芯片需求。 · 三星 将 I-Cube 2.5D封装技术 纳入晶圆代工服务,整合前后端制程以争夺 AI/GPU订单。 此类布局导致高端封装订单向晶圆厂倾斜,2022年全球前十大OSAT厂商中,台系企业市占率同比下滑 4.9%(主要受中低端手机芯片需求萎缩影响),而晶圆厂封装业务营收增长 12.7%。 ·  5.2 厂商竞争策略分析 技术突破:3D异构集成研发 日月光(ASE) 通过异构芯片堆叠技术突破摩尔定律限制: · 2023年投入 4.2亿美元 研发经费,开发 Hybrid Bonding混合键合工艺,将凸点间距缩小至 10μm以下,支撑 HBM3高带宽内存 与逻辑芯片的集成,良率提升至 92%(行业平均为 85%)。 · 与 ARM 合作推出 Chiplet设计标准,降低 2.5D封装 的设计复杂度,已应用于 AMD MI300系列AI加速器。  产能扩张:车规级封装产线布局 安靠科技(Amkor) 强化东南亚制造基地: · 在 越南海防市 新建的 12英寸晶圆级封装(WL-CSP) 厂于 2023Q4投产,专注车用 MCU 和功率器件封装,年产能达 30万片,满足 博世、大陆集团 等Tier1供应商的 ISO 26262认证 要求。 · 同步扩建 韩国龙仁工厂 的 FCBGA(倒装芯片球栅阵列) 产线,将汽车业务占比从 2022年的18% 提升至 2025年的25%。  并购整合:测试能力补全 长电科技(JCET) 通过收购 UTAC 实现测试 + 封装协同: · 2022年以 2.5亿美元 全资收购 新加坡UTAC,整合其晶圆级测试(WLT)和系统级测试(SLT)技术,测试业务营收占比从 9% 跃升至 23%。 · 新建 上海临港测试中心,配置 200台爱德万V93000测试机,支撑 5G射频前端模块 的全流程测试,服务客户包括 高通、Skyworks。  六、未来趋势与展望 6.1 技术创新驱动增长 先进封装技术加速渗透: · 异构集成与Chiplet技术:随着摩尔定律逼近物理极限,基于 2.5D/3D封装、扇出型晶圆级封装(Fan-out WLP) 的异构集成方案将成为高性能计算(HPC)和 AI芯片 的核心路径。TSMC 的 CoWoS(Chip-on-Wafer-on-Substrate) 和 Intel 的 Foveros技术 已推动OSAT厂商加速布局 混合键合(Hybrid Bonding) 等先进工艺。 · 材料创新:低温键合胶、高密度基板(如 ABF载板)的研发将解决高频芯片的热管理与信号完整性挑战,支撑 5G毫米波 和 汽车雷达 等高频应用需求。 · 测试技术智能化升级: · AI驱动的自动化测试:利用机器学习优化测试用例覆盖率,实时预测芯片缺陷,降低测试成本(当前测试占封装总成本约 30%)。例如,Keysight 的 PathWave平台 已集成AI算法提升测试效率。 6.2 应用领域扩张 汽车电子成核心增长极: · 电动化与智能化双轮驱动:车用半导体封装需求将以 9.2% 的 CAGR 增长(2024-2029),碳化硅(SiC) 功率模块和自动驾驶 SoC 的封装要求(如耐高温、高可靠性)推动OSAT厂商开发专有技术。AEC-Q101车规认证 成为竞争门槛,Amkor 等头部厂商已扩建车规级产线。 · 通信与数据中心持续发力:5G基站建设(全球年均新增 200万座)和云服务需求带动高频、高功率射频前端模组(FEM)和光模块封装需求,倒装芯片(Flip Chip) 和 系统级封装(SiP) 渗透率提升。 6.3 区域市场重构 供应链区域化趋势凸显: · 美国与欧洲本土化政策:美国 《芯片与科学法案》 520亿美元 补贴和欧盟 《芯片法案》 430亿欧元 投入,刺激本土OSAT产能建设。例如,ASE 计划在 亚利桑那州 扩建先进封装厂,迎合 Intel/AMD 就近配套需求。 · 东南亚成本优势强化:马来西亚(槟城)、新加坡 凭借成熟的半导体生态和低关税,吸引 日月光(ASE) 和 通富微电(TFME) 转移中端封装产能,2023年东南亚OSAT市场份额已达 12%。 6.4 挑战与风险 垂直整合威胁加剧: · Foundry向封装环节延伸:TSMC 的 3DFabric平台 和 三星 的 H-Cube技术 挤压OSAT在先进封装的市场空间,2023年Foundry自营封装业务占比已升至 18%(2018年仅 7%)。 · 材料供应波动:ABF载板(日本味之素垄断 80%产能)和键合铜线的价格波动(2022年涨幅超 40%)持续影响OSAT利润率,厂商加速与 Shinko/AT&S 等基板供应商战略合作。 ·地缘政治与合规风险: · 中美技术管制:美国对华先进制程设备出口限制(2022年10月新规)间接影响OSAT厂商的客户结构,中国大陆OSAT企业转向成熟制程配套(如 长江存储NAND封装)。 6.5 市场规模预测 2029年全球OSAT市场将达 712.1亿美元,2024-2029年复合增长率 8.62%。其中: · 封装服务 占比维持 85%以上,先进封装贡献超 50% 收入; · 汽车电子 份额提升至 28%(2023年为 19%),成为最大增量市场。 |