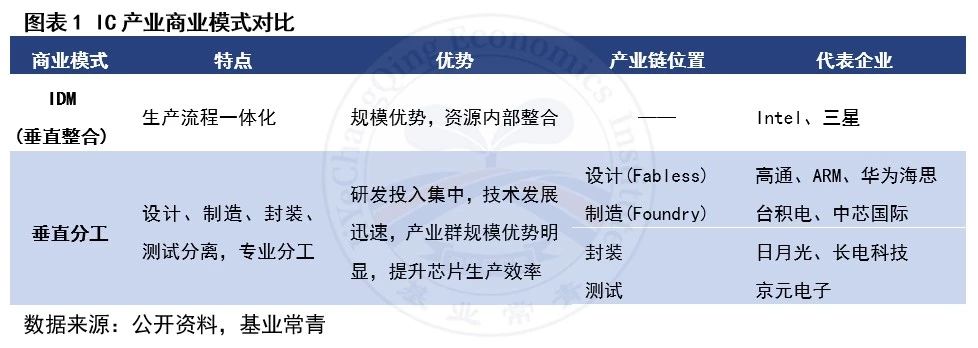

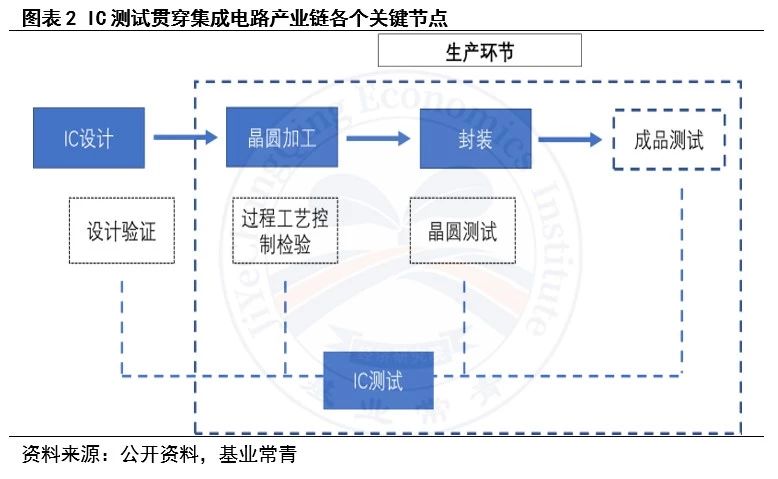

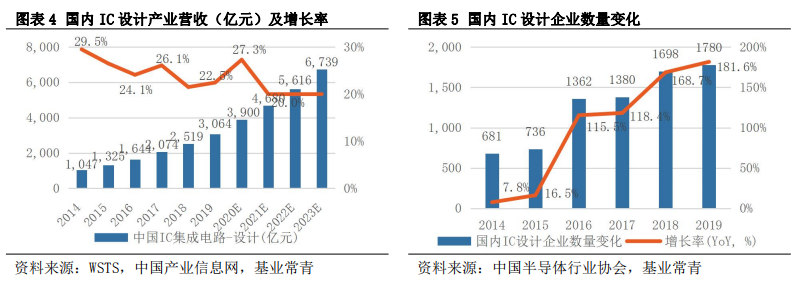

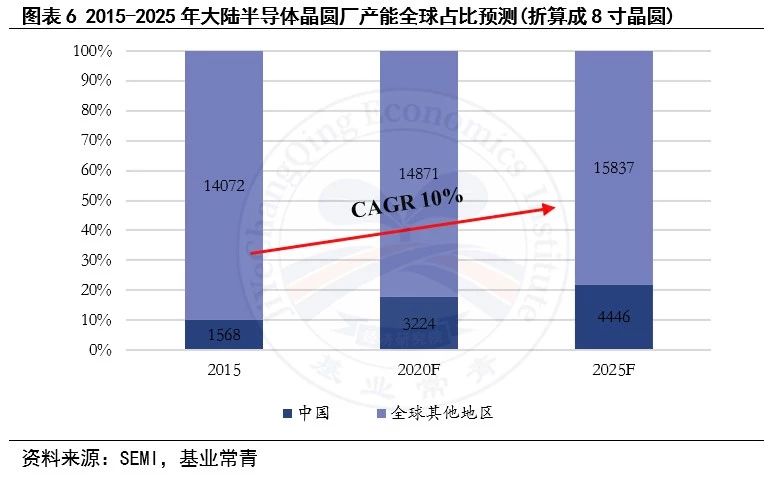

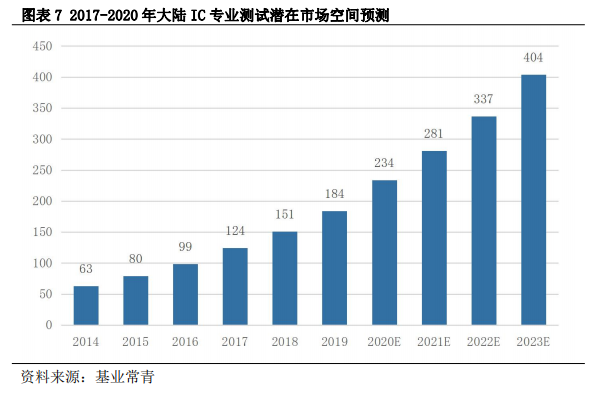

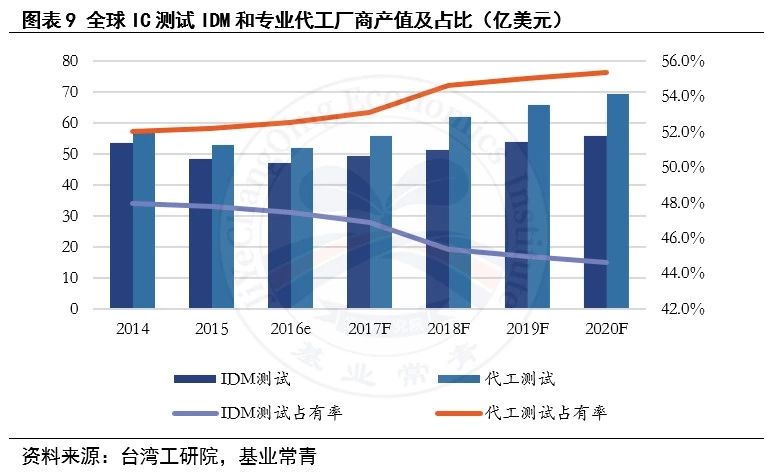

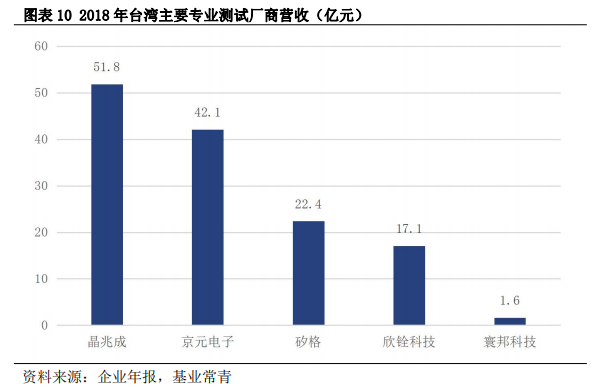

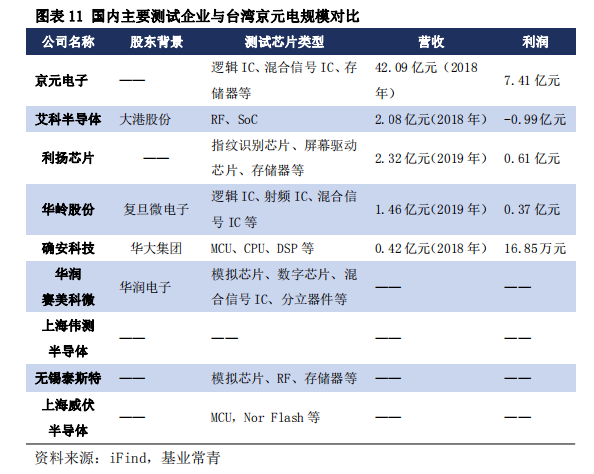

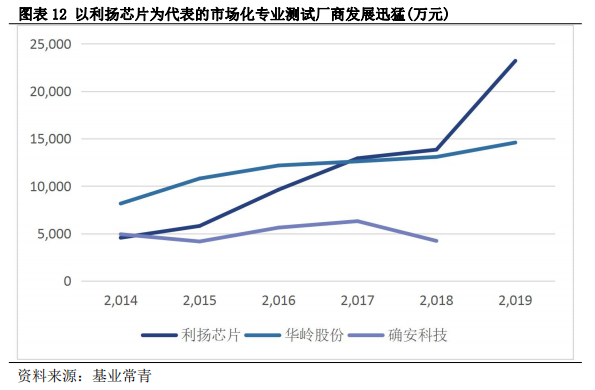

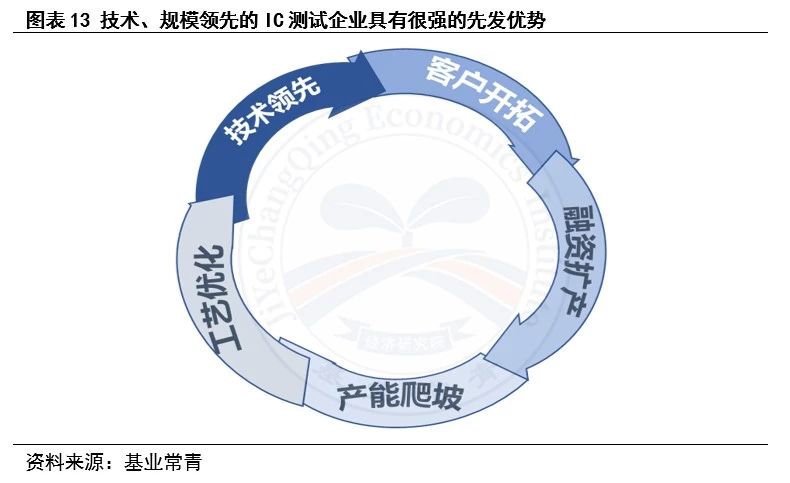

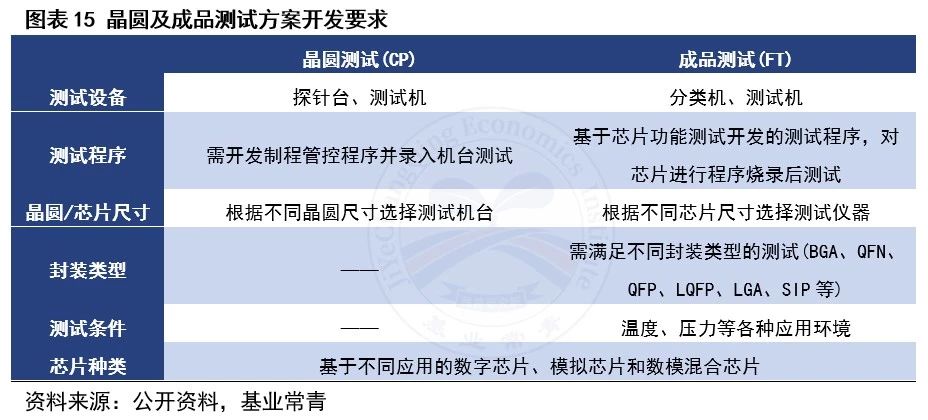

从IDM到垂直分工,IC产业专业化分工催生独立测试厂商出现。集成电路产业从上世纪60年代开始逐渐兴起,早期企业都是IDM运营模式(垂直整合),这种模式涵盖设计、制造、封测等整个芯片生产流程,这类企业一般具有规模庞大、技术全面、积累深厚的特点,如Intel、三星等。随着技术升级的成本越来越高以及对IC产业生产效率的要求提升,促使整个产业逐渐向垂直分工模式发展。1987年,台积电创立,将IC制造从IC产业中剥离出来,而后逐渐发展为设计、制造、封装、测试分离的产业链模式。这种垂直分工的模式首先大大提升了整个产业的运作效率;其次,将相对轻资产的设计和重资产的制造及封测分离有利于各个环节集中研发投入,加速技术发展,也降低了企业的准入门槛和运营成本;再者,各环节交由不同厂商进行,增强企业的专业性和生产流程的准确性。此外,专业测试从封测中分离既可以减少重复产能投资,又可以稳定地为中小设计厂商提供专业化测试服务,以规模效应降低产品的测试费用,缩减产业成本。  集成电路测试卡位产业链关键节点,贯穿设计、制造、封装以及应用的全过程。从整个制造流程上来看,集成电路测试具体包括设计阶段的设计验证、晶圆制造阶段的过程工艺检测、封装前的晶圆测试以及封装后的成品测试,贯穿设计、制造、封装以及应用的全过程,在保证芯片性能、提高产业链运转效率方面具有重要作用。  设计验证,又称实验室测试或特性测试,是在芯片进入量产之前验证设计是否正确,需要进行功能测试和物理验证。 过程工艺检测,即晶圆制造过程中的测试,需要对缺陷、膜厚、线宽、关键尺寸等进行检测,属前道测试。 晶圆测试(Chip Probing,又称中测),是通过对代工完成后的晶圆进行测试,目的是在划片封装前把坏的祼片(die)挑出来,以减少封装和芯片成品测试成本,同时统计出晶圆上的管芯合格率、不合格管芯的确切位置和各类形式的合格率等,能直接反应晶圆制造良率、检验晶圆制造能力。 芯片成品测试(Final Test,也称终测),集成电路后道工序的划片、键合、封装及老化过程中都会损坏部分电路,所以在封装、老化以后要按照测试规范对电路成品进行全面的电路性能检测,目的是挑选出合格的成品,根据器件性能的参数指标分级,同时记录各级的器件数和各种参数的统计分布情况;根据这些数据和信息,质量管理部门监督产品的质量,生产管理部门控制电路的生产。  IC测试是确保产品良率和成本控制的重要环节,在IC生产过程中起着举足轻重的作用。IC测试是集成电路生产过程中的重要环节,测试的主要目的是保证芯片在恶劣环境下能完全实现设计规格书所规定的功能及性能指标,每一道测试都会产生一系列的测试数据,由于测试程序通常是由一系列测试项目组成的,从各个方面对芯片进行充分检测,不仅可以判断芯片性能是否符合标准,是否可以进入市场,而且能够从测试结果的详细数据中充分、定量地反映出每颗芯片从结构、功能到电气特性的各种指标。因此,对集成电路进行测试可有效提高芯片的成品率以及生产效率。 设计验证和过程工艺控制测试难以独立分工,晶圆测试和芯片成品测试环节是专业测试公司主要业务形态。设计验证部分由于涉及到信息保密以及市场需求不高的问题,难以外包,而过程工艺控制测试则对洁净程度和生产过程中稳定性上的高要求,因此也难以独立分工。晶圆测试和芯片成品测试分属中道和后道测试部分,其信息保密及生产环境控制要求相对均不是太高,再加上第三方测试厂商的独立性和专业性,可保证测试结果的有效性并能及时向上游反馈,提升芯片生产效率,因此,目前多数设计及代工厂商将晶圆测试和芯片成品测试外包给第三方专业测试厂商。 上游景气、分工细化、自主可控需求驱动行业迅速成长,国内IC专业测试潜在市场空间至2020年可达234亿元 1.上游景气、分工细化、测试自主可控需求驱动行业高速发展,国内IC专业测试领域存在确定性机会 上游设计和晶圆制造景气上行,以华为海思(Fabless)、中芯国际(Foundry)等为代表的IC设计和制造企业逐渐崛起,对第三方测试的需求增加,将带动国内第三方专业测试快速发展。 由IC测试在产业链中的位置和服务对象可以看出,专业测试的需求来源于上游的IC设计和制造,因此其发展直接受上游景气度的影响。近年来国内整个IC产业均发展迅速,2005~2014年大陆IC设计、制造、封测环节的复合增速分别为24%、12%、14%。其中IC设计领域增长最快,每年增速保持着20%以上,2019年国内IC设计营收达3064亿元,在IC产业链中占比最高,涨幅达26%。此外,国内IC设计行业企业数目增加迅速,特别是在2016年,IC设计公司较2015年增加了600多家,达到1362家,2019年增至1780家。  在IC制造方面,国内重点投资建设了大量晶圆厂,并进行了产线扩充。2017-2020年中国大陆新投产晶圆厂数量(12座)占全球的41.94%,全球产能占比也逐渐提升,2015年国内晶圆厂产能仅占全球的10%左右,2020年有望达到18%,而到2025年则将达到22%以上,复合增速在10%以上。  规模化成本优势明显,测试专业化是大势所趋。IC产业继续高度细化分工,芯片测试走向专业化也必定是大势所趋。首先,IC制程演进和工艺日趋复杂化,制程过程中的参数控制和缺陷检测等要求越来越高,IC测试专业化的需求提升;其次,芯片设计趋向于多样化和定制化,对应的测试方案也多样化,对测试的人才和经验要求提升,则测试外包有利于降低中小企业的负担,增加效率。此外,专业测试在成本上具有一定优势。目前测试设备以进口为主,单机价值高达30万美元到100万美元不等,重资产行业特征明显,资本投入巨大,第三方测试公司专业化和规模化优势明显,测试产品多元化加速测试方案迭代,源源不断的订单保证产能利用率。因此,除Fabless企业外,原有IDM、晶圆制造、封装厂出于成本的考虑倾向于将测试部分交由第三方测试企业。 国内IC设计公司出于对接成本和国内对代工及封装、测试环节的自主可控考虑更倾向于选择大陆测试厂商。国内IC设计企业在与境外测试厂商包括代工厂商对接过程中存在着运输和沟通对接成本高的问题,同时,基于国内对于晶圆代工及封装、测试环节的自主可控考虑,在国内能提供专业IC测试服务的情况下,设计厂商更倾向于选择大陆测试厂商。 2.国内IC专业测试潜在市场规模至2020年可达234亿元 国内专业测试企业将受益于IC测试增量市场、测试自主化及专业化。国内专业测试未来的市场空间取决于三个方面:上游IC设计和晶圆代工产能扩张带来的增量市场;国内测试逐渐成熟后替代境外测试厂商;国内半导体产业分工明细后更多设计、制造、封装厂选择第三方测试。 国内2019年IC专业测试潜在市场规模约为184亿元,至2020年可达234亿元。IC专业测试与IC设计企业息息相关,根据台湾工研院的统计,IC专业测试成本约占到IC设计营收的6-8%,据此推算,国内2019年IC专业测试的潜在市场规模在184亿元左右,至2020年将有望达到234亿元,年复合增速达24%。  国内专业测试处于初级赶超阶段,率先实现突破的公司先发优势明显 1.整体封测格局稳定,独立专业测试市占率超过50% 整体封测市场呈现台湾、大陆、美国三足鼎立局面,大陆封测产值达1890亿元。整体封测市场方面,目前台湾、大陆、美国呈现三足鼎立格局,台湾连续多年封测市场占全球接近一半,稳居第一;国内封测产业经过资本并购整合之后,进入全球封测第一梯队,市场份额稳居前三,2017年产值达1890亿元,长电科技、天水华天及通富微电进入全球前十;美国安靠占据全球14.98%的市场份额。  独立专业测试市占率逐年提升。IC测试贯穿芯片制造的全流程,对保证芯片的性能和稳定性意义重大,测试独立化不仅有助于其专业性的提升,更可将芯片设计、制造中的存在问题及时分析反馈,减少产能浪费,有效降低生产成本并提升效率。因此独立专业测试占全球IC测试的比重逐年提升,预计2020年将达到55.4%。  2.台湾专业测试占据70%全球市场份额,国内专业测试处于初级赶超阶段 台湾占据全球专业测试70%的市场份额,处于绝对领先地位。台湾地区作为代工模式的优势区域,拥有超过30家专业委外测试企业,无论是数量、质量还是规模上都具有绝对领先地位。根据台湾工研院IEK统计,2017年台湾IC测试产值为319.6亿元(47亿美元),全球市占率约为70%。其中,晶兆成(力成科技子公司)于2018年超越台湾的多年测试龙头企业京元电子,一跃成为全球专业委派检测的龙头企业,2018年营收达到51.8亿元人民币。 在以测试为主业的封测厂中,台湾的京元电子目前是全球专业委外检测的龙头企业(晶兆成主业为封装业务),2018年营收达到42.09亿元人民币,净利润为3.63亿元,市值为90.16亿元,位于全球前十大封测厂中的第九位。  国内专业测试领域仍处于初级赶超阶段,中小测试公司迅速发展。目前国内IC专业测试仍处于中早期发展阶段,数十家中小测试公司伴随上游设计、制造环节兴起迅速发展。但与台湾京元电子等成熟企业相比,国内IC测试公司在规模、技术上仍有很大的差距。  独立运作、市场导向的IC测试公司增速超越行业平均水平。目前国内IC专业测试企业主要有两类。一类是具有国企背景的IC测试公司,例如华岭股份、确安科技、华润赛美科微的大股东分别为复旦微电子、华大电子、华润电子。这类国企背景的IC测试厂商的定位介于内部测试部门和市场化测试服务商之间,大股东同时也是大客户,拥有资源优势的同时也存在扩张动力不足、市场化能力不强的问题,目前规模增速较为缓慢。另一类是以利扬芯片、威伏半导体、上海伟测半导体为代表的市场化专业测试厂商,这类企业直接服务于国内IC设计企业,具有较强的市场开拓能力,最近几年发展迅速。  3.技术、规模领先的企业先发优势明显 目前国内专业测试产能严重不足,大部分测试厂商定位中低端市场,不具备开发测试方案和程序的能力。率先实现产能扩张、建立技术优势的厂商先发优势明显,有望通过规模和技术壁垒迅速甩开与竞争者的差距。 首先,芯片测试作为Fabless模式下生产外包环节的一部分,制造业属性很强,产能完全依赖于设备采购(资本投入),和传统制造业一样也会经历产能爬坡和工艺优化的过程,伴随规模而来的是经验积累以及工艺领先的优势。其次,规模也决定下游客户结构,大的设计厂商只会和有一定规模的测试厂商合作,规模上不去就很难承接大的订单,客户结构难以优化。因此,技术和规模领先的企业将走上技术领先-客户开拓-融资扩产-产能爬坡-工艺优化-技术领先优势扩大的良性循环,并将逐步拉开与竞争者的差距。  技术研发水平、市场化程度和资本运作能力构成IC专业测试企业核心竞争力 1.独立测试方案开发能力、丰富的测试经验构成技术壁垒 IC测试程序繁琐,要求很高。晶圆测试和成品测试本质上都是集成电路的电学性能测试,包括芯片的电特性、电学参数和电路功能,其中功能是器件的行为(能力),特性是器件行为的表现,而特性参数是器件的主要特征。因此,电性能测试就是对集成电路的电特性、电参数和功能在不同条件下进行的检验。此外,在IC测试的过程中还会相应地采取一系列测试规范以提高集成电路设计、工艺控制和使用水平,具体包括特性规范、生产规范、用户规范和寿命终结规范,分别对应芯片工作条件的容许限度和电路性能达标的评价、生产过程中的在线测试、用户验收测试、可靠性评估。  技术研发重点在测试程序和测试方案开发。晶圆测试阶段的测试程序即为制程管控程序,将开发完成的管控程序录入机台对晶圆进行测试,成品测试阶段的测试程序是基于芯片功能测试而开发的,通常是对芯片进行程序烧录后作功能测试。测试方案开发,是基于不同的测试类型、芯片种类等对测试机台的搭配,以达到测试效率的提升,如晶圆测试是将探针台与测试机搭配,能够实现并优化对不同尺寸及制程工艺的晶圆进行测试,而成品测试则是将分选机与测试机进行搭配。  IC测试需要大量经验积累。测试企业依赖人才和经验,需要不断研发以适应新制程、新工艺需求。研发方面,IC测试随芯片产品多样化和摩尔定律发展不断更新换代,测试企业需要不断研发、引入和调试新的测试平台以适应新产品、新工艺、新制程的测试需求;人才方面,IC测试贯穿芯片生产的各个环节,测试工程师不仅要具备测试方案开发、设备调试等测试相关能力,还要兼备芯片设计、制造等领域的知识和经验,我国目前集成电路人才断档明显,测试工程师培养薄弱,具有市场化经验的人才更是稀少;经验方面,IC测试和传统制造业一样需要经历产能爬坡和工艺优化的过程,需要具备不同客户、不同产品的测试经验。 2.市场化和资本运作能力强的专业测试企业可实现快速扩张 IC测试与上游客户紧密结合,测试方案开发和工艺流程优化能力来自于大量客户带来的不同类型芯片测试经验。IC测试和上游设计、晶圆加工紧密结合,需要同客户进行长时间的共同开发和磨合,结合客户反馈才能不断优化测试方案和工艺流程,与此同时长时间合作也会形成较高的壁垒。此外,大量客户带来的不同芯片测试经验是提升测试方案开发能力和优化工艺流程的基础。 IC测试要求具备较强的资本运作能力。IC测试对资本投入的要求高,目前国内发展阶段决定了规模是发展的前提,因此与技术和市场实力相匹配的融资能力是企业发展壮大的支撑。 可从技术经验、市场化程度和资本运作能力三个方面对IC专业测试企业进行评价,我们认为具备市场开拓能力、独立测试方案开发技术能力、资本运作能力的IC设计公司更具发展潜力。 |